今回は、前回に引き続き不動産に関する税制について、まとめてみたいと思います。

所得税

1.長期譲渡所得の税額

譲渡した年の1月1日現在の所有期間が5年を超える土地や建物を売ったときの税額の計算は、次のようになります。

| 所得税 | 住民税 | 合計 |

| 15.315% | 5% | 20.315% |

2.短期譲渡所得の税額

譲渡した年の1月1日現在の所有期間が5年以下の土地や建物を売ったときの税額の計算は、次のようになります

| 所得税 | 住民税 | 合計 |

| 30.63% | 9% | 39.63% |

3.居住用財産を譲渡した場合の3,000万円の特別控除

居住用財産を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除することができます。

【適用要件】

①自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目を経過する日の属する年の12月31日までに売ること。

②売った年の前年及び前々年にこの特例の適用を受けていないこと。

③マイホームの買換えやマイホームの交換の特例若しくは、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

④売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

⑤災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年目の年の12月31日までに売ること。

⑥売手と買手が、親子や夫婦など特別な関係でないこと。

4.居住用財産を譲渡した場合の軽減税率

前記3の3,000万円の特別控除を受けるとき、その居住用家屋及びその敷地の所有期間が、譲渡した年の1月1日現在においていずれも10年を超えているときは、軽減税率が適用されます。

| 譲渡所得(3,000万円控除後) | 所得税 | 住民税 | 合計 |

| 6,000万円以下の部分 | 10.21% | 4% | 14.21% |

| 6,000万円超の部分 | 15.315% | 5% | 20.315% |

5.土地建物の交換をしたときの特例

個人が、土地や建物などの固定資産を同じ種類の固定資産と交換したときは、譲渡がなかったものとする特例があります。

ただし、取得資産とともに交換差金等を受け取ったときは、その交換差金等が譲渡所得として課税対象になります。

【適用要件】

①交換により譲渡する資産及び取得する資産は、いずれも固定資産であること。

②交換により譲渡する資産及び取得する資産は、いずれも土地と土地、建物と建物のように互いに同じ種類の資産であること。

③交換により譲渡する資産は、1年以上所有していたものであること。

④交換により取得する資産は、交換の相手が1年以上所有していたものであり、かつ交換のために取得したものでないこと。

⑤交換により取得する資産を、譲渡する資産の交換直前の用途と同じ用途に使用すること。

⑥交換により譲渡する資産の時価と取得する資産の時価との差額が、これらの時価のうちいずれか高い方の価額の20%以内であること。

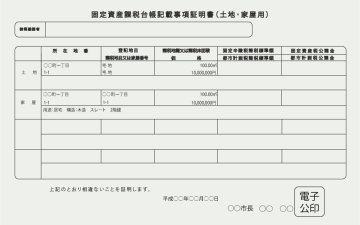

固定資産税・都市計画税

固定資産税は、毎年1月1日現在、原則として登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録されている者に対して課税される税です。

都市計画税は、都市計画事業や土地区画整理事業の費用にあてるために設けられた目的税で、固定資産のうち市街化区域内の土地、家屋にかかる税です。

(1)税額の計算方法

課税標準額 × 税率(1.4%)= 固定資産税

課税標準額 × 税率(0.3%)= 都市計画税

課税標準額は、原則として1月1日現在の固定資産評価額です。

土地・家屋については基準年度(3年ごと)に評価替えが行われます。

ただし、土地については、地価の下落が認められる地域については、基準年度にかかわらず評価額の修正が行われます。

(2)住宅用地に対する課税標準の特例

住宅用地については、税負担を軽減するため以下の特例率を乗じて課税標準額を計算します。

| 区分 | 固定資産税の課税標準 | 都市計画税の課税標準 |

| 小規模住宅用地(200㎡以下のもの) | 評価額 × 6分の1 | 評価額 × 3分の1 |

| 一般住宅用地(200㎡超で家屋の床面積の10倍までのもの) | 評価額 × 3分の1 | 評価額 × 2分の1 |

(3)新築住宅に対する固定資産税の減額

新築された住宅で以下の要件を満たす場合は、120㎡までの住宅部分に相当する固定資産税の2分の1が3年間減額されます。

【適用要件】

①居住部分の床面積が50㎡以上、280㎡以下である場合。

②店舗、事務所などとの併用住宅は、居住部分の床面積が建物全体の床面積の2分の1以上である場合。

(4)長期優良住宅に対する固定資産税の減額

平成21年6月4日から平成32年3月31日までの間に認定長期優良住宅として新築された住宅で以下の要件を満たす場合は、新築後の5年間(地上3階建以上の準耐火構造住宅及び耐火構造住宅は7年間)1戸当たり120㎡までの固定資産税額の2分の1が減額されます。

【適用要件】

①居住部分の1戸当たりの床面積が50㎡以上、280㎡以下である場合。

なお、1戸建以外の賃貸住宅の場合は40㎡以上、280㎡以下である場合。

②店舗、事務所などとの併用住宅は、居住部分の床面積が建物全体の床面積の2分の1以上である場合。